Esta semana (del 22/7 al 26/7) Estados Unidos publicará información macro relevante para los mercados globales, además de ser una semana importante en cuanto a las presentaciones de resultados de las megacaps Alphabet y Tesla. La semana pasada no fue buena para los mercados norteamericanos ni tampoco para los globales. Sin embargo, ante la dimisión de Joe Biden para la candidatura a Presidente por parte de los demócratas hubo una recuperación de los mercados tanto de equity como de bonos.

Esto es lo que hay que saber para empezar la semana.

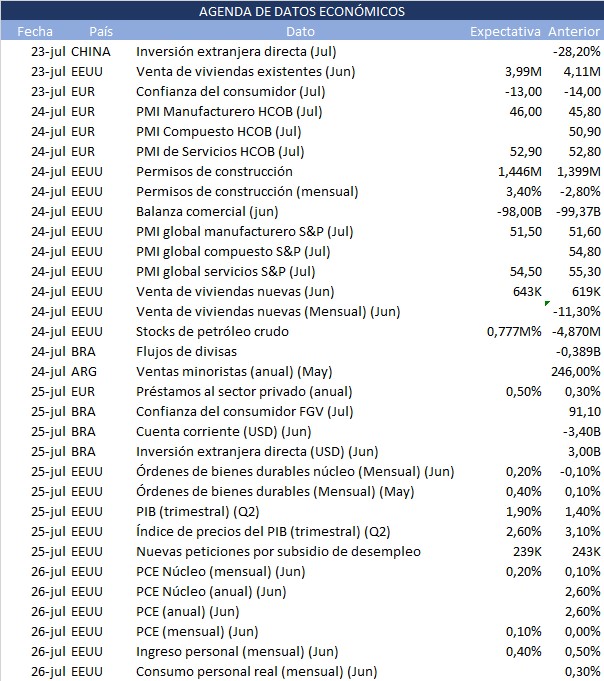

1. Índice PCE, ingreso y gasto personal de EEUU

Este viernes Estados Unidos dará a conocer el índice PCE y los datos de consumo e ingreso personal. El primero es el índice favorito para considerar las elecciones de política monetaria. La economía parece mantenerse firme, por lo cual los datos de este viernes serán fundamentales para conocer hacia dónde va la inflación y si los datos de ingreso y consumo dan las señales que la Fed necesita para evaluar su política monetaria.

Acorde a las estimaciones el índice PCE podría acelerar aumentando este mes un 0,2% (el mes pasado aumentó un 0,1%). Por su parte, se estima un aumento mensual del ingreso personal del mes de junio del 0.4% (inferior al 0.5% de aumento de mayo) y para el gasto personal, un aumento del 0.3%; mayor al 0.2% de mayo.

2. Datos de la actividad estadounidense

Varios datos relevantes de actividad de la economía estadounidense serán publicados esta semana. Los datos de PMI manufacturero y del sector servicios del mes de julio se darán a conocer el miércoles. Según las estimaciones ambos PMI están en el tramo expansivo; pero enfriándose de a poco (51.5 contra 51.6 de junio el manufacturero, y 54.5 contra 55.3 el de servicios).

El jueves se publica la primera estimación de variación del PIB estadounidense del segundo trimestre de 2024. De acuerdo a las expectativas, se espera una aceleración de la actividad semestral del 1.9% (frente al 1.4% del 1Q24).

3. Datos PMI en la Unión Europea

La Unión Europea publica este miércoles los PMI manufacturero y de servicios de la Zona Euro. El índice manufacturero sigue en zona de contracción, aunque aumentando lentamente acorde a als expectativas (el PMI para el mes de julio es de 46 contra el 45.8 de junio); y el de servicios está en tramo de expansión (se estima un leve incremento a 52.9 para julio contra 52.8 de junio).

Estos valores exigen precaución para el BCE, que se adelantó a la Fed pero se mostró siempre cauto para continuar con los recortes esperando a tener información más bien completa. En septiembre habrá una nueva reunión en la cual podría optar por recortar si la información de la que dispone sea lo más favorable posible.

4. Presentaciones de resultados de megacaps

Dos de las empresas pertenecientes al grupo de las consideradas megacaps presentarán balances y resultados esta semana: ellas son Alphabet (NASDAQ:GOOGL) y Tesla (NYSE:TSLA) y ambas presentaciones se harán el martes 23 de julio. La clave de estas presentaciones se basa en la ponderación de estas empresas sobre los índices bursátiles.

Para el caso de Google, el semestre pasado los resultados fueron muy positivo ya que los servicios por acción aumentaron respecto de 4Q23 cuando se esperaba una leve caída y los ingresos cayeron menos que lo esperado. Para este trimestre esperamos una leve disminución de los beneficios por acción (EPS) de US$1.89 a US$1.83 y un incremento de los ingresos a 84.16 billions, superiores a los 80 de 1Q24.

Por el lado de Tesla, los resultados no venían bien; ya que por 3 trimestres consecutivos la compañía no cumplió con las expectativas. En 1Q23 los beneficios por acción resultaron en 0.45 contra los 0.49 estimados, y los ingresos fueron de 21.3 billions contra los 22.27 estimados. Para este trimestre, se estima que el EPS aumentará a 0.612 y los ingresos aumentarán a 24.33 billions.

5. Actividad y política monetaria en Argentina

La combinación de datos presentados la semana pasada, demuestran un buen desempeño en las cuentas públicas y externas, pues los resultados fiscal y comercial resultaron superavitarios en junio. Además, en mayo el crecimiento mensual de la economía fue positivo 1,3% mensual y 2,3% interanual.

Por otro lado, el gobierno continúa con el fuerte objetivo de bajar la brecha cambiaria y acelerar la desinflación por sobre la acumulación de reservas, lo cual es una preocupación fuerte del mercado. Además, el gobierno ha recomprado casi la totalidad de los PUTs a través de licitación, y a partir de hoy se comienzan a utilizar las LEFIS en lugar de los PASES.

Es clave estar atentos a la evolución tanto de la brecha cambiaria (que varió del 50 al 44% aproximadamente desde la nueva política de base monetaria constante), y al riesgo país, que se mantiene alrededor de 1600 puntos, y principalmente al comportamiento de las reservas netas, que evolucionarán tanto por la venta de divisas en el CCL, como por las intervenciones en el mercado de cambios; pues son datos que podrían dar indicio a la eventual salida del cepo cambiario. Por otro lado, el gobierno debe enfrentar el vencimiento de bonos CER este viernes, con lo cual hay que estar atentos a la licitación del miércoles.

Por último, el INDEC publica este miércoles las ventas minoristas, y el jueves el índice de salarios, ambos correspondientes al mes de mayo.