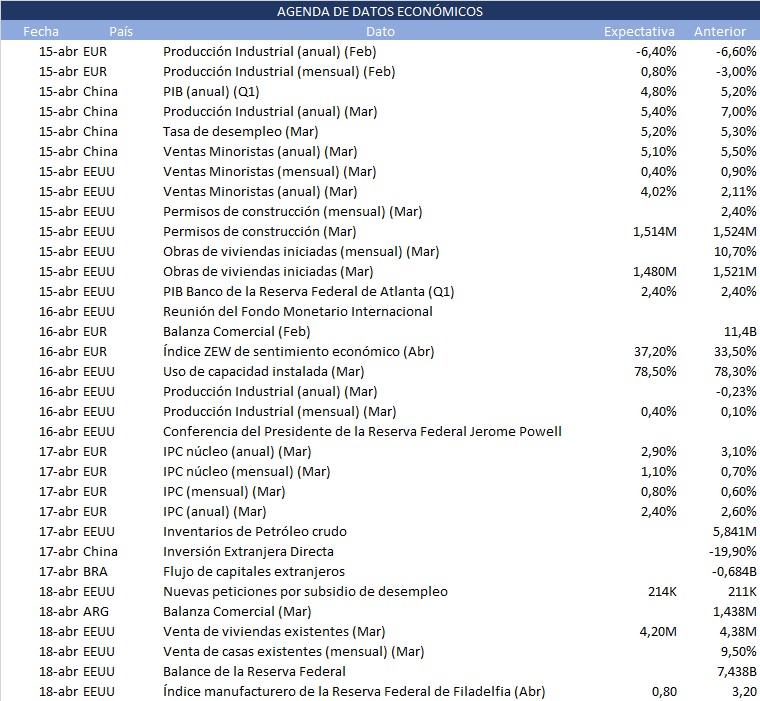

Inicia una nueva semana (del 15/4 al 19/4) con el mundo en alerta por un ataque inesperado de Irán a Israel lo cual tensiona aún más los conflictos geopolíticos. Se estará a la expectativa de la conferencia que dará Jerome Powell este martes. Por otro lado, se publicarán indicadores importantes de la economía real en China, Estados Unidos y en la Unión Europea. La semana pasada fue negativa en los mercados mundiales en general por un nuevo golpe de los resultados de inflación y balances poco favorables de bancos importantes en las presentaciones de resultados del primer trimestre.

Esto es lo que hay que saber para comenzar la semana.

- Ventas minoristas de EEUU

Esta mañana se publicaron las variaciones mensuales e interanuales de marzo de las ventas minoristas en Estados Unidos. Nuevamente en línea con la resistencia de los datos económicos estadounidenses, las mismas aumentaron un 0,7% respecto del mes de febrero, cuando se estimaban aumentos tan solo del 0,4%.

Estos datos refuerzan el impacto de la inflación que conocimos la semana pasada – la cual resultó ser mayor a la que se esperaba – teniendo en cuenta que la Fed no enfrenta trade off si la inflación se aleja del target de 2% anual y la economía no cede. De ahí derivaron en parte las disminuciones de los principales índices (2,4% del Dow Jones, 1,5% del S&P y 0,3% del Nasdaq).

- Industria y construcción en Europa

Esta semana, además de la publicación de IPC del miércoles, conoceremos algunos datos muy importantes de la economía real de la Zona Euro. Destacamos el dato oficial que salió hoy lunes de la producción industrial de febrero, que aumentó un 0,8% tal como se estimaba, y el interanual fue de una caída del 6,4%. El viernes se sabrá el dato de la construcción.

Hay expectativas positivas (aunque se trata con cautela) que el Banco Central Europeo vea con mejores ojos el recorte de tasas si los datos de inflación siguen dando positivos respecto a la cercanía con el 2% anual objetivo.

- PIB y desempleo en China

Hoy también se conocerá el dato del PIB de China. Se espera una desaceleración para el primer trimestre del año y una expansión del 4,9% interanual. Además, se sabrán los datos de producción industrial, que se estima reflejarán la desaceleración del producto esperando un 5,3% interanual versus el 7% del mes de Marzo. Para la tasa de desempleo que ha venido incrementando desde enero, se espera 5,2% para Marzo, algo más bajo al 5,3% de febrero.

La semana pasada, en consonancia con los mercados globales, terminó siendo negativa para los mercados chinos a pesar de la recuperación que traía consigo. Una de las cuestiones a atender en China es la presión deflacionaria que podría ser perjudicial para la delicada situación del país por lo que se esperarían nuevas políticas de estímulo.

- Industria EEUU

La industria estadounidense continúa manteniendo la tasa de uso de la capacidad instalada alrededor del 78%: se estima un 78,5% para marzo. Se espera observar un incremento en la producción industrial mensual de marzo en un 0,4%, mayor al aumento de febrero que fue 0,1%.

Así como las ventas minoristas y los datos de empleo, todo indica que se continúa en el tramo de resiliencia y la economía real del país no cede, reforzando las pocas expectativas sobre el recorte de tasas.

- Balances del S&P500

Continúan las presentaciones del primer trimestre de 2024. La semana pasada habían publicado bancos importantes como Wells Fargo, Citigroup y JP Morgan; con resultados que generaron un ruido que terminó teniendo un impacto negativo en los mercados, dado que JP Morgan no cumplió con las expectativas de ingresos netos de intereses y Wells Fargo sufrió reducciones en sus beneficios.

Hoy lunes, Goldman Sachs (NYSE:GS) publicó resultados, destacando ingresos mayores a los estimados (14.21B contra 12.94), y Charles Schwab (NYSE:SCHW) también, con ingresos iguales a los estimados. El martes 16 de abril presentan Morgan Stanley, BNY Mellon y Bank of America, entre otros.

En otros sectores también habrá presentaciones; como ser Taiwan Semiconductor Manufacturing Company (NASDAQ:TSM) el jueves 18, además de sectores de consumo defensivo como J&J (NYSE:JNJ) el martes 16.