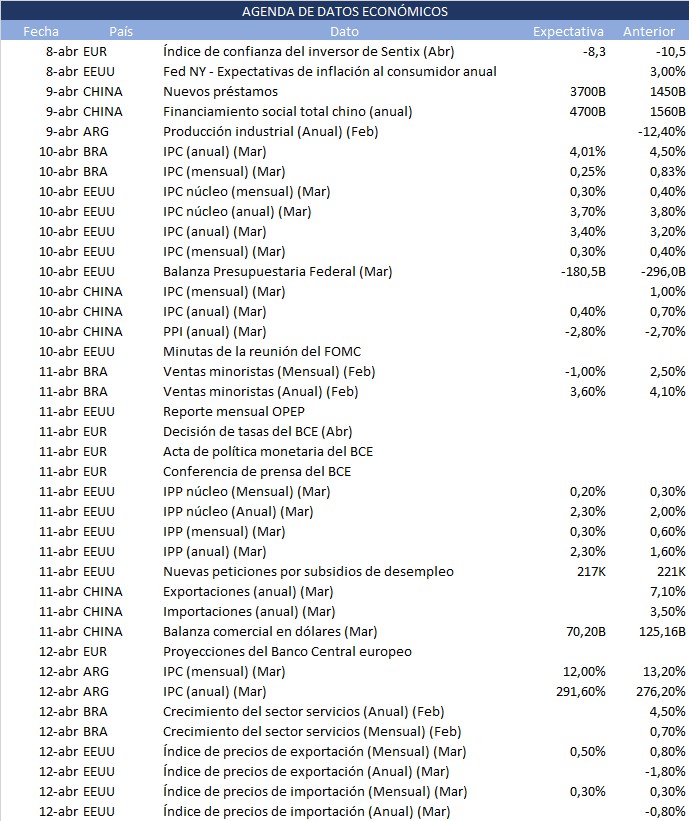

Esta semana (del 8/3 al 12/3) conoceremos datos muy relevantes y con fuerte impacto en los mercados. La semana pasada los mercados globales cerraron a la baja, especialmente equity y bonos; con los rendimientos alcanzando máximos históricos. Estos resultados se deben al ajuste de expectativas respecto de la política monetaria debido a los resultados resilientes de empleo. Exceptuamos los mercados chinos, que operaron al alza dadas las señales de recuperación que dieron los datos de manufactura.

Esto es lo que hay que saber para empezar la semana.

1. EEUU: Inflación y Reporte de OPEP

Se conocerá el dato de inflación correspondiente al mes de marzo, se espera 0,30% mensual, una expectativa más baja que el dato del IPC para el mes de febrero que fue del 0,40%. Para el dato de inflación interanual se espera un 3,40%.

Por otro lado, esta semana la OPEP publicará su informe mensual, fundamental para los inversores dados los conflictos de Ucrania con Rusia y de los países de Medio Oriente. Los precios del petróleo subieron alrededor de un 4% la semana pasada debido a la escalada de esas tensiones geopolíticas y la alta demanda por la resistente economía norteamericana.

2. Inicio de la temporada de resultados

En el marco corporativo, hay novedades de algunos de los grandes bancos de Estados Unidos. Este viernes habrá publicaciones de resultados de algunas empresas del S&P500; entre ellas destacan Wells Fargo (NYSE:WFC), Citigroup (NYSE:C) y JPMorgan (NYSE:JPM), entre otras.

A partir de estas publicaciones arranca la temporada de resultados del primer trimestre de 2024.

La semana pasada el índice S&P500 sufrió disminuciones en prácticamente todos los rubros, el bancario entre ellos; aunque no fue de los más afectados.

3. Argentina: inflación y coyuntura

Según el REM de febrero, se espera un dato de inflación mensual para marzo del 12%. El Ministro Caputo el fin de semana estimó una tasa de inflación en torno al 10%. Este viernes, el INDEC dará a conocer la información oficial de la inflación del IPC para el mes de marzo; índice que alcanzó el 25,1% en enero y desde entonces ha estado bajando. También se publicará el REM de marzo que brindaría estimaciones más actualizadas del sector privado sobre el índice; además del IPC de CABA.

Otra novedad es que el gobierno presentará el nuevo proyecto de Ley de Bases (modificaciones del último proyecto), ahora con mayor apoyo en el Congreso que aumenta la probabilidad de su aprobación. Si bien los mercados aprueban la gestión por los resultados macro más inmediatos, destacan la importancia de dar sustentabilidad política al equilibrio fiscal para garantizar que estos se mantengan en el tiempo.

4. Elección de tasas del BCE

Este jueves, los miembros del Banco Central Europeo y los de los gobiernos de los bancos centrales de la zona euro, votarán en qué nivel fijarán la tasa de interés. Se espera que se mantenga en 4,5% como viene siendo desde Septiembre del 2023.

A su vez, publicarán el Acta de Política Monetaria y los inversores, que si bien no esperan recortes en este momento, estarán atentos a la Conferencia de prensa del día jueves que puede arrojar luz sobre posibles decisiones futuras.

La semana pasada la inflación del IPC dio 2,4% interanual, apenas menor al 2,5% estimado; además de que la tasa de desempleo aumentó más de lo esperado. Estos indicios (un pequeño incremento de desempleo y una inflación un poco más cercana al target objetivo anual) darían lugar a un futuro recorte en los próximos meses, aunque se esperaría a tener más información acorde a lo que vienen diciendo algunos autos funcionarios.

5. Minutas de las reuniones de la Fed

Además del dato de inflación, la atención estará puesta en la publicación de las minutas de la reunión del FOMC donde están las claves para analizar las posibilidades futuras de decisiones de política monetaria. Si bien los mercados aceptaron la postergación de los recortes en sus expectativas, estos datos brindarán certidumbre a la perspectiva de la Fed respecto de los recortes.

Los datos de empleo del viernes pasado mostraron resiliencia, especialmente, las nóminas no agrícolas, que superaron fuertemente lo estimado (303K contra 212K) y la tasa de desempleo que se redujo levemente a 3,8%. Esta resistencia del mercado laboral y la persistencia que se espera de la inflación justifican la cautela en cuanto a las tasas por parte de la Fed que podría confirmarse una vez se conozcan las minutas de la última reunión del FOMC.