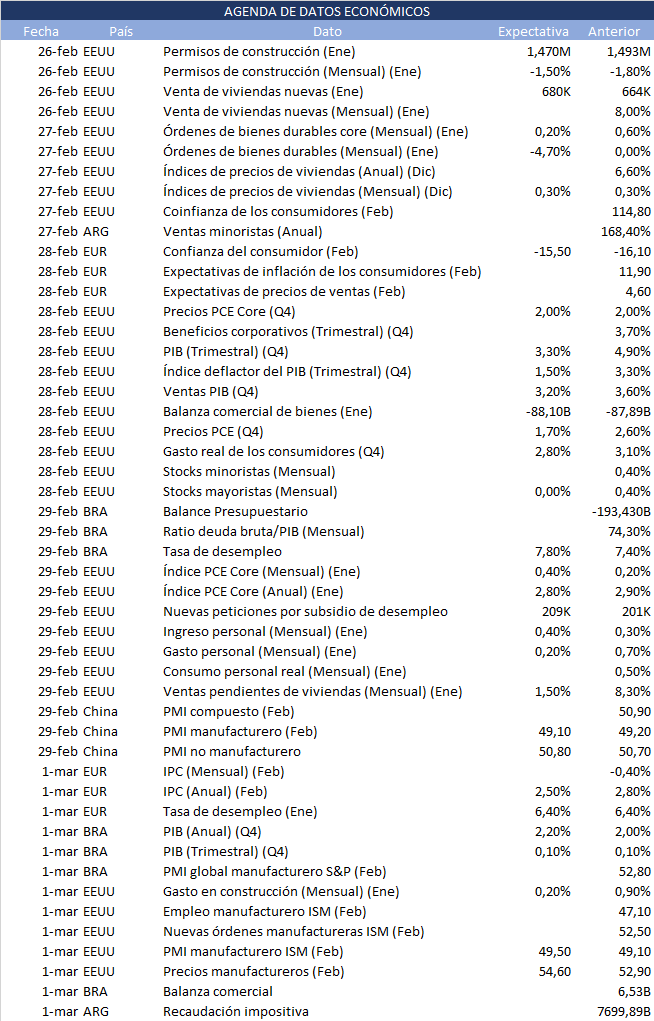

La semana pasada fue positiva para bonos (americanos y emergentes) y acciones, no así para las commodities, a pesar de lo ocurrido con las minutas de la Fed acerca de los recortes de tasas. Esta semana (26/2 al 1/3), China, la Eurozona y Estados Unidos publican indicadores relevantes para los mercados.

Esto es lo que hay que saber para empezar la semana.

1. Índice PCE y PIB estadounidense

Esta semana se continuarán publicando datos importantes para la política monetaria por la resistencia de los índices de actividad y la inflación que no se acerca al 2% deseado por la Fed. El miércoles se conocerá el estimado de la tasa de crecimiento del PIB del último trimestre de 2023 de Estados Unidos, que se espera que dé en torno al 3,3% trimestral.

Otra publicación importante de esta semana es la del índice de precios PCE, que es la inflación en la perspectiva de los consumidores (ponderada por el gasto total por unidad de los bienes de consumo). Las estimaciones dan una tendencia similar a la inflación del IPC, alejándose del 2% anual deseado por la Fed.

A su vez se publicarán el ingreso y el gasto personales, del primero se estima un aumento leve del 0,4% respecto al incremento del 0,3% de diciembre y del segundo, un aumento del 0,20% (menor al 0,70% del mismo mes).

2. Sector inmobiliario estadounidense

Otros datos relevantes de la economía estadounidense que sabremos esta semana están relacionados con el sector inmobiliario. Este lunes salen los permisos para construcción por parte del gobierno, de los que se espera un incremento para este mes respecto del anterior; señal de una leve suba en la demanda del sector.

El martes se publica también el índice de precios de las viviendas de diciembre que se estima que aumentará un 0,30% como los meses anteriores. El miércoles conoceremos las ventas pendientes de viviendas, y el viernes sabremos la variación del gasto en construcción mensual de enero, que se estima que disminuirá al 0,2% (inferior al aumento del 0,9% de diciembre).

3. Datos del ISM

El viernes 1 de marzo el ISM (Institute of Supply Management) publica datos del sector manufacturero americano; como ser el empleo, las nuevas órdenes de producción, el PMI y el índice de precios.

Las nuevas órdenes registraron valores de expansión el mes pasado al igual que los precios; no así el empleo y el PMI: aunque este último se estima que aumente a 49,50 que sigue reflejando una ligera contracción pero constituye una mejora con respecto al 49,20 de enero, reflejando la fortaleza del nivel de actividad. Los precios mantienen expectativas de expansión, las estimaciones se encuentran en un 54,60 bastante mayor al 52,90 de enero.

4. Inflación y desempleo en la Eurozona

El viernes sabremos la tasa de desempleo y de inflación de la Eurozona, que se estima que baje de cara a la reunión del Banco Central Europeo del próximo 7 de marzo. La lectura a partir de las estimaciones es que quede en un 2,5% anual (inferior al 2,8% anual anterior). Esto acompañado de la publicación del desempleo que se estima que se mantendrá estable en el 6,4%.

5. PMI en China

Luego de una semana con mal arranque del mercado chino y un posterior repunte por los estímulos monetarios anunciados, China publicará el jueves 29 de febrero los datos de PMI compuesto, manufacturero y no manufacturero. El primero y el último registraron valores mayores a 50 (positivos) pero inferiores en el valor del PMI manufacturero aunque se va aproximando a 50 acorde a las estimaciones.

Todo lo anterior empieza a dar señales de que la economía china puede ir encaminada al tan esperado repunte por las políticas de estímulo de los últimos tiempos. Esta reactivación puede ser una buena señal para emergentes y commodities.