LOCAL

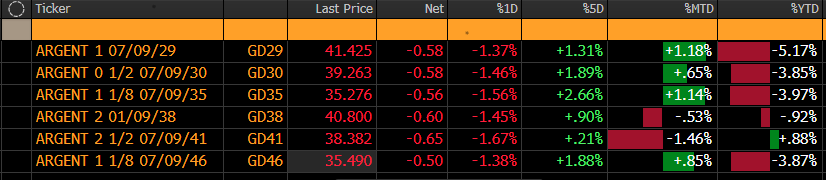

Sin lugar a dudas, en el plano local, el cisma entre el Presidente y la Vicepresidente han mantenido ocupados a los medios y preocupados a los mercados. En principio, pareciera que el efecto sobre los bonos en dólares habría sido positivo. La razón podría ser una cuestión de expectativas. Porque aunque se haya planteado un escenario de radicalización política, con riesgo de quiebre en la coalición frente a la reacción del ala dura, este fenómeno y la resistencia del Presidente aumentan la probabilidad de repetir el resultado del domingo en noviembre, lo cual mejora la perspectiva futura de los activos argentinos. No obstante, es un escenario de elevada tensión e incertidumbre, que se refleja en la falta de inversión.

INTERNACIONAL

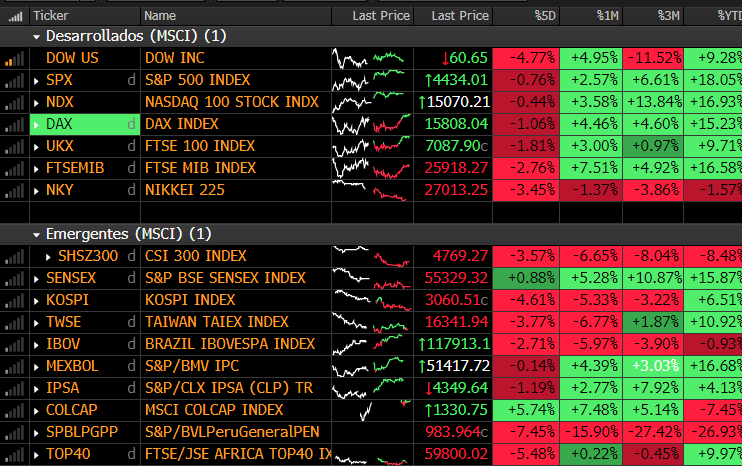

China Evergrande Group, el segundo mayor desarrollador inmobiliario de China -y del mundo- afectado por un elevado apalancamiento, se encuentra al borde de la quiebra: sus acciones cayeron más de 80% en lo que va de 2021. Los reguladores chinos y los acreedores de la compañía confirmaron que no se podrán abonar intereses de títulos de deuda que vencen el 21 de septiembre. Todo el país está pendiente de la eventual quiebra puesto que la empresa constituye un importante eslabón del sector de la construcción, y podría desencadenar una serie de rupturas, afectando el crecimiento económico de la segunda economía más grande del mundo. Por el momento, parecería que la toma de control de la compañía por parte del gobierno fuera la salida más probable.