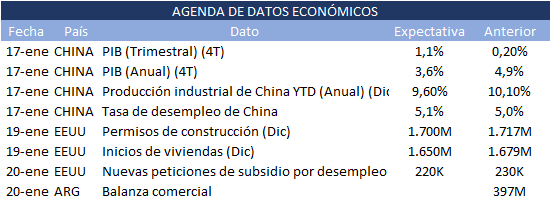

La semana comienza sin la referencia de Wall Street por la festividad de Martin Luther King, por lo que la atención se centra en otra gran potencia económica. China publica hoy las cifras del PIB del último trimestre de 2021, donde el crecimiento se ha ralentizado debido en parte a la crisis del sector inmobiliario, aunque la tasa interanual, del 4%, ha superado con creces las previsiones del 3,3% barajadas por los analistas. En el conjunto de 2021 creció un 8,1%. No obstante, su banco central sorprendió a parte de los analistas al anunciar hoy su primera baja de los tipos de interés a mediano plazo desde abril de 2020. Los tipos se reducen en diez puntos básicos, del 2,95% previo al 2,85%.

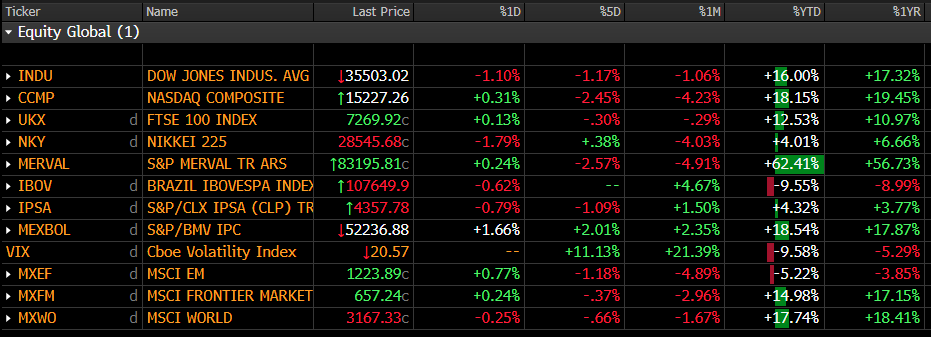

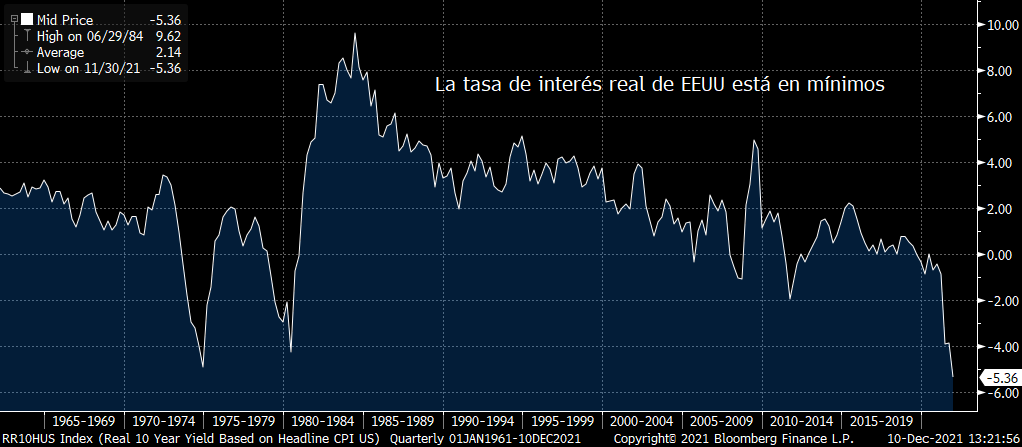

Entre los movimientos a vigilar esta semana destaca el repunte registrado de nuevo en los intereses de la deuda. La rentabilidad exigida al bono a diez años de EEUU ya roza máximos de dos años, al cotizar al filo del +1,80%.

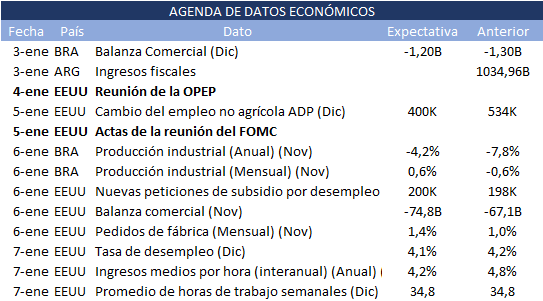

En nuestro país, se conocerá esta semana el saldo de la balanza comercial, que se avizora con buena evolución, favorecida por la actual subida de las materias primas.

Ingresá a nuestra web

Ingresá a nuestra web