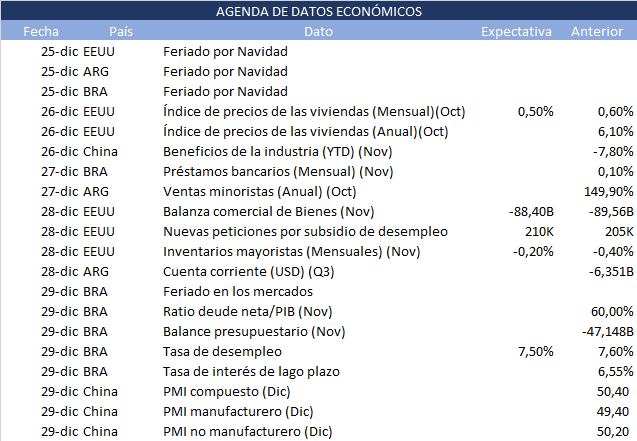

En la última semana del año (25/12 al 30/12), los mercados americanos mantienen una tendencia alcista; que viene de la mano de expectativas de un 2024 con menores tasas de inflación y crecimiento moderado; y una mayor probabilidad implícita de un recorte de 100 puntos básicos por parte de la Fed. En términos de política económica, en nuestro país se viene una semana clave por el DNyU presentado por Javier Milei y su gabinete la semana pasada, que espera ser tratado en las sesiones extraordinarias del Congreso Nacional convocadas por el Poder Ejecutivo Nacional.

Esto es lo que hay que saber para empezar la semana.

1. Beneficios industriales de China

A pesar del optimismo y de los resultados resilientes de los mercados globales, China tuvo un mal año. Se espera la publicación de la evolución acumulada de los beneficios de la industria del año, que en su última publicación registraron una caída del 7,5%.

Tras una serie de políticas expansivas por parte del Gobierno, China parecía encaminarse a una recuperación, pero en las últimas semanas volvió a contraerse, siendo fuente de preocupación en un contexto de optimismo de la economía mundial.

2. ¿Repunte del petróleo?

El cierre alcista del 2023 y las expectativas de recortes de tasas que darían lugar a un 2024 con crecimiento moderado en un contexto geopolítico complejo por las tensiones en Oriente Medio, traen aparejadas expectativas de alzas en los precios del petróleo.

Estos aumentos surgen del optimismo de los inversores para el año que viene, que auguran crecimiento que elevará a su vez la demanda de petróleo; que presionará al aumento de su precio en un contexto de conflicto en Oriente Medio que repercute también en él.

3. Precios de viviendas en EEUU

Esta semana se publican diversos indicadores del mercado inmobiliario estadounidense. El dato anterior registrado fue un aumento del 0,60% mensual y 6,10% anual, y se espera que aumente un 0,50% este mes.

Esta semana también se presentan otros indicadores del sector de viviendas, como ser las obras de hogares bajo contrato que esperan a iniciarse (aislandose de las nuevas construcciones iniciadas) de noviembre. Este índice bajó un 1,5% en el mes de octubre pero se espera una suba del 0,9% para noviembre.

4. Tratamiento del DNyU de Milei

La semana pasada fue novedad una de las patas que sostendrá el plan de estabilización y reactivación de la economía argentina, que inició con shocks fiscales y cambiarios anunciados por el Ministro Caputo y siguió con una serie de reformas estructurales relevantes en el plan de Milei. Estas reformas fueron publicadas en un Decreto de Necesidad y Urgencia el pasado miércoles 20 de diciembre.

Para esta semana fueron convocadas sesiones extraordinarias en el Congreso Nacional para el tratamiento del Decreto, el cual recibió fuertes críticas y tendrá que enfrentarse a posibles fallos del Poder Judicial en su contra y a un rechazo en el Poder Legislativo (necesita de una mayoría que no tiene La Libertad Avanza en ninguno de los dos Poderes, mientras que Juntos por el Cambio no está completamente alineado en cuanto a su voto).

Este decreto pone a prueba la capacidad política de transformación de la Presidencia de Javier Milei, y la confianza de los inversores y de los mercados en ella; y un rechazo podría afectar gravemente su imagen política y la posibilidad de llevar a cabo su plan económico.

5. Indicadores económicos de Japón

Esta semana Japón publicará un conjunto de indicadores que incluyen crecimiento en la producción industrial, ventas minoristas, empleo, entre otros.

Muchos de estos indicadores están integrados en uno solo, el Indicador coincidente, que creció un 0,1% del último mes y para este mes tiene una expectativa de aumentar un 0,2%. Entre los índices incluidos están el índice de producción industrial, de consumo de materias primas, de consumo de uso de capacidad instalada de la producción manufacturera, etc.

Por otra parte, se publican el índice de Precios al consumidor Core que excluye alimentos y energía que registró un crecimiento anual del 3% el último mes), la tasa de desempleo de noviembre (registra un 2,5% el último mes), y órdenes de construcción y obras de viviendas iniciadas (las primeras registraron un aumento del 4,2% anual mientras que las segundas disminuyeron un 6.3%).