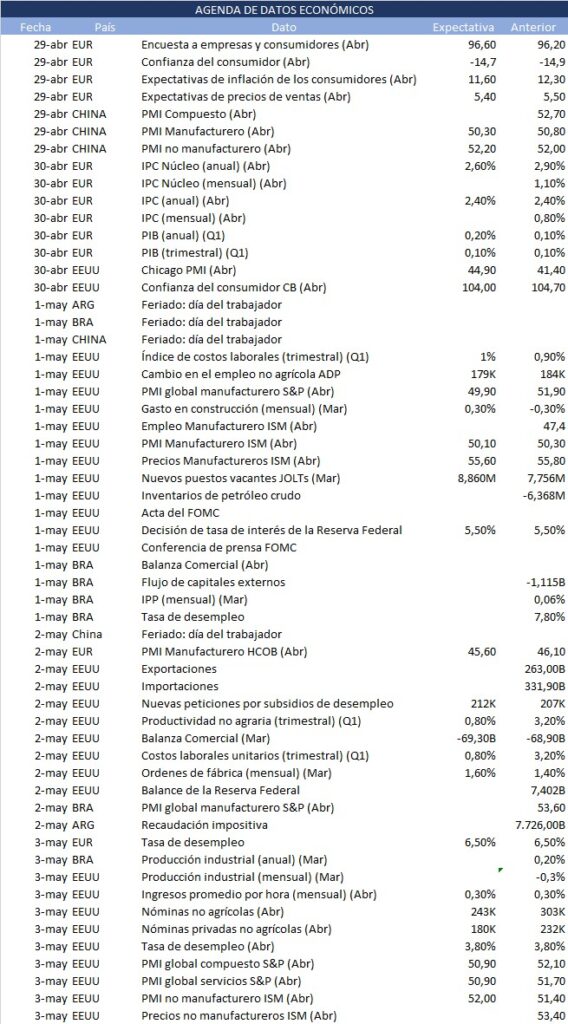

Esta semana (29/4 al 3/5) la atención estará puesta en la publicación de la Fed sobre su decisión sobre tasas de interés, el mercado espera estabilidad, puesto que la actividad económica en Estados Unidos se enfrió en el primer trimestre y la inflación trimestral se aceleró. Además, se conocerán datos macro importantes; como la tasa de desempleo y de creación de empleo en EEUU, producción industrial y PMI Eurozona, Brasil, China y EEUU; e inflación en Europa. En el contexto local comienza hoy mismo el debate en Diputados sobre la nueva Ley Bases y el paquete fiscal propuesto por el gobierno.

Esto es lo que hay que saber para comenzar la semana.

EEUU: Decisión de tasa y mercado laboral

En estos días se reunirá la Fed, y anunciará la decisión respecto de las tasas; dada la resiliencia que ha caracterizado a la economía estadounidense, no se espera un recorte de las mismas en el corto plazo.

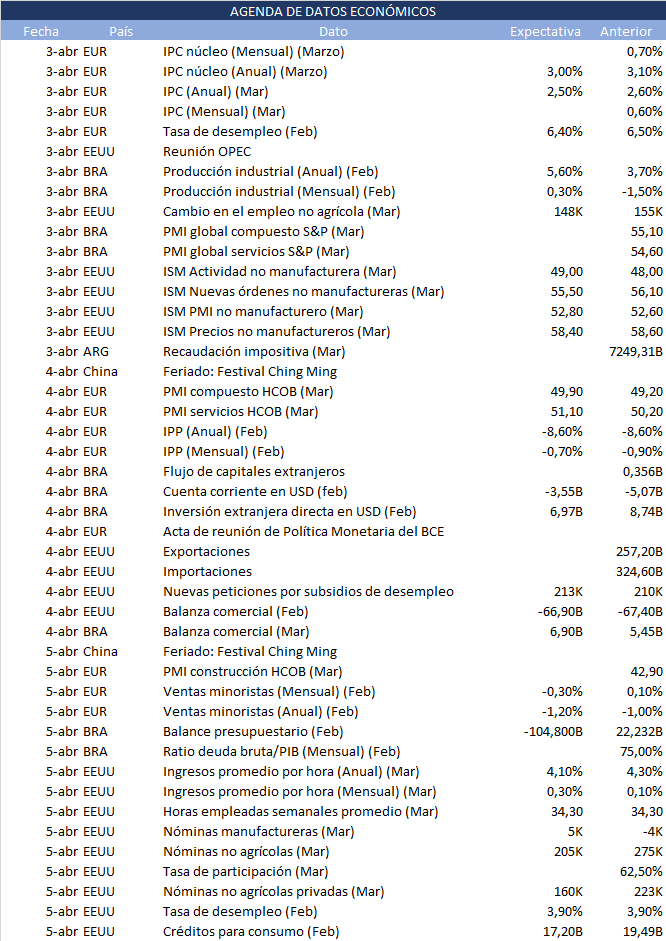

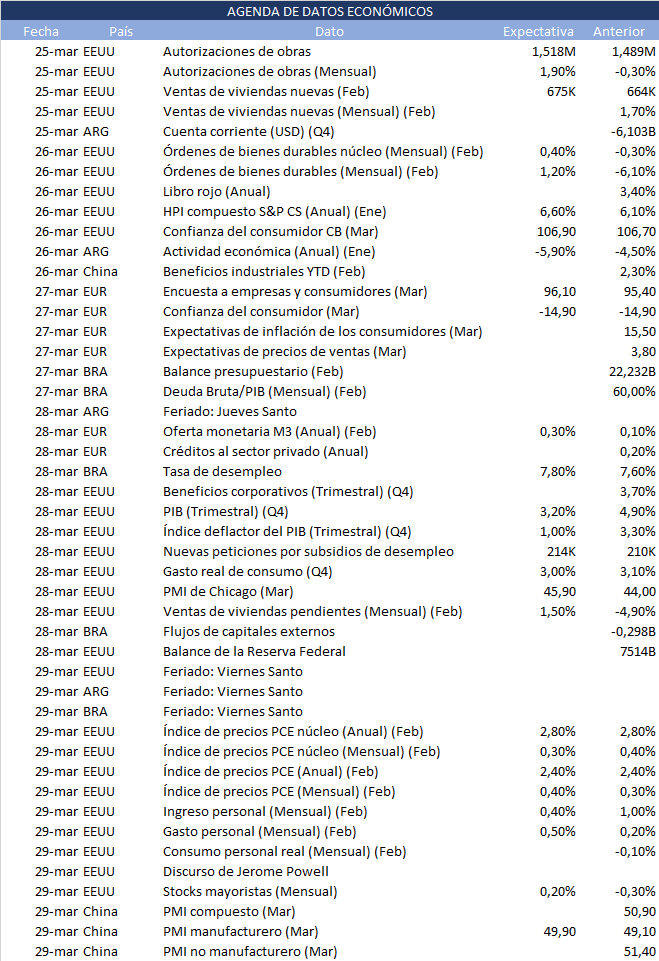

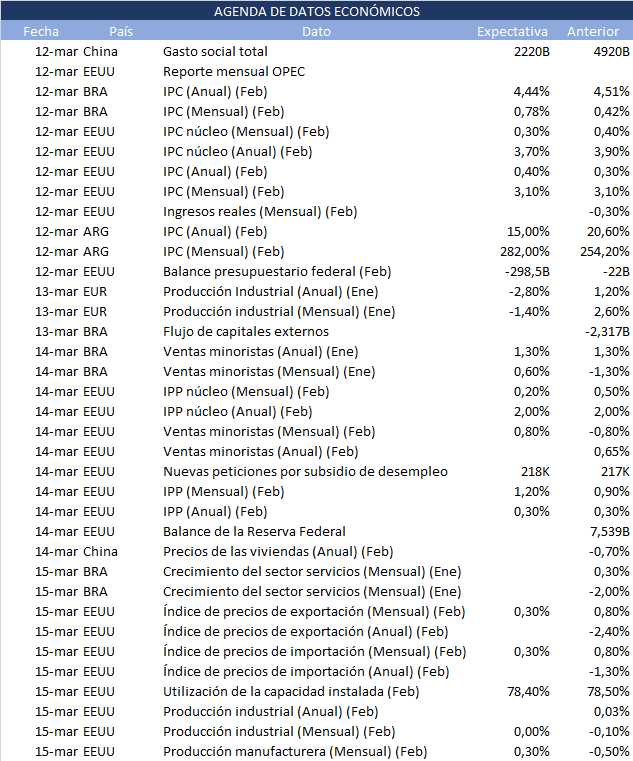

Por otro lado, se darán a conocer datos sobre el mercado laboral en Estados Unidos, se espera que continúe la creación de empleo sobre los 200 mil puestos laborales. En cuanto a la tasa de desempleo, se espera que se mantenga en 3.8%. Se estima que se moderará la tasa de creación de empleo, dados los salarios que suben en línea con la inflación y bajas tasas de desocupación. Ello va acorde a lo que se espera para el índice de costos laborales trimestral: 1% para el primer trimestre del año versus 0,90% del trimestre anterior.

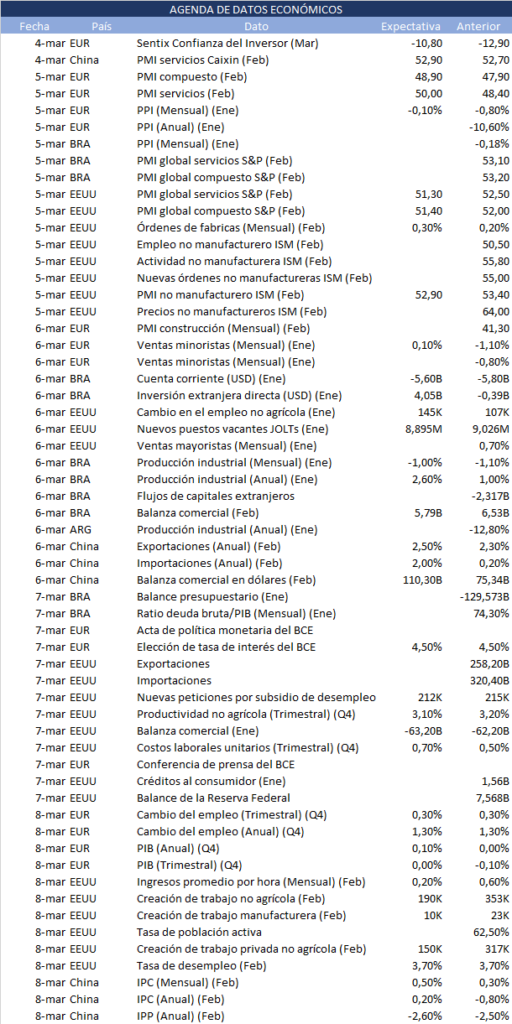

PMI China

El país asiático que como principal socio comercial de muchos países a nivel global, ejerce una influencia significativa en la economía mundial, dará a conocer los datos de PMI (índice de gestores de compras) que proporciona una indicación temprana de la actividad económica en cada sector. Se espera que los datos del PMI compuesto (52,70 en marzo); manufacturero (50,80 en marzo) y no manufacturero (52 en marzo); sean los mismos para abril.

PMI Estados Unidos

El enfriamiento de la actividad económica en EEUU y la inflación que continúa por debajo del objetivo de la Fed, se verán reflejados en los datos que conoceremos esta semana. Se publicará el PMI de S&P manufacturero, de servicios y compuesto el viernes 3. Acorde a las estimaciones, tanto el PMI de servicios como el manufacturero dan 50,9; sorprendiendo por debajo del dato de abril (51,7 y 52,9 respectivamente).

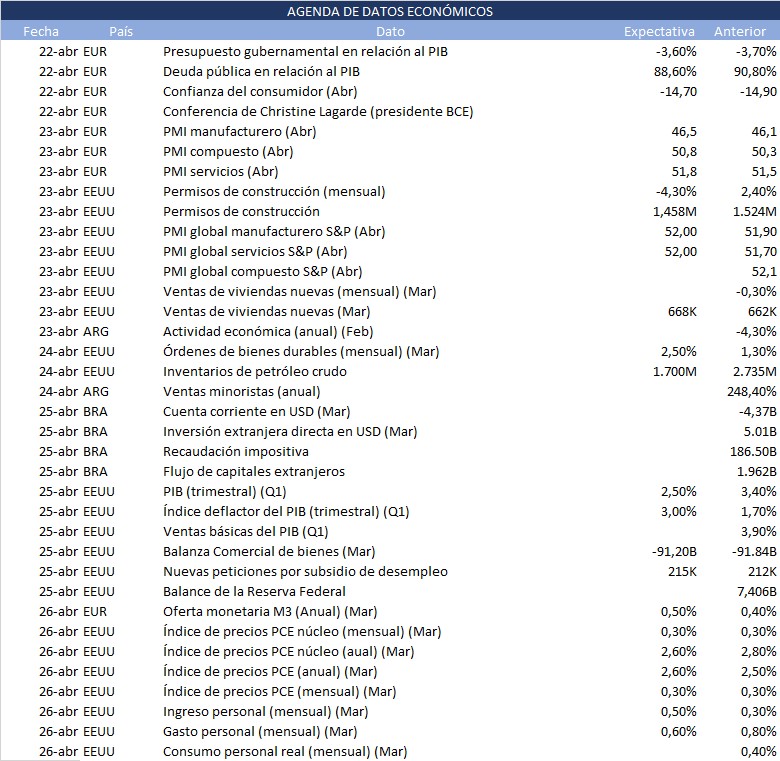

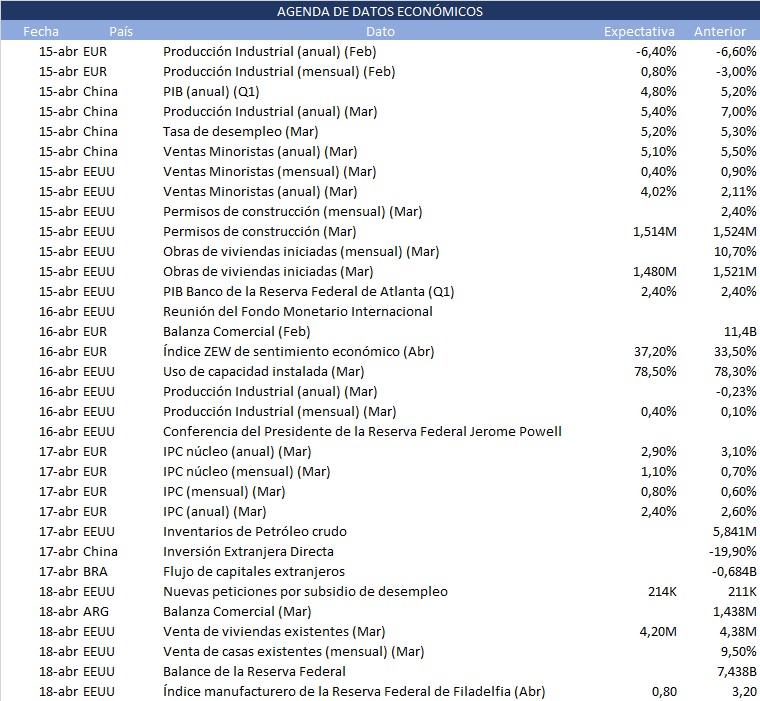

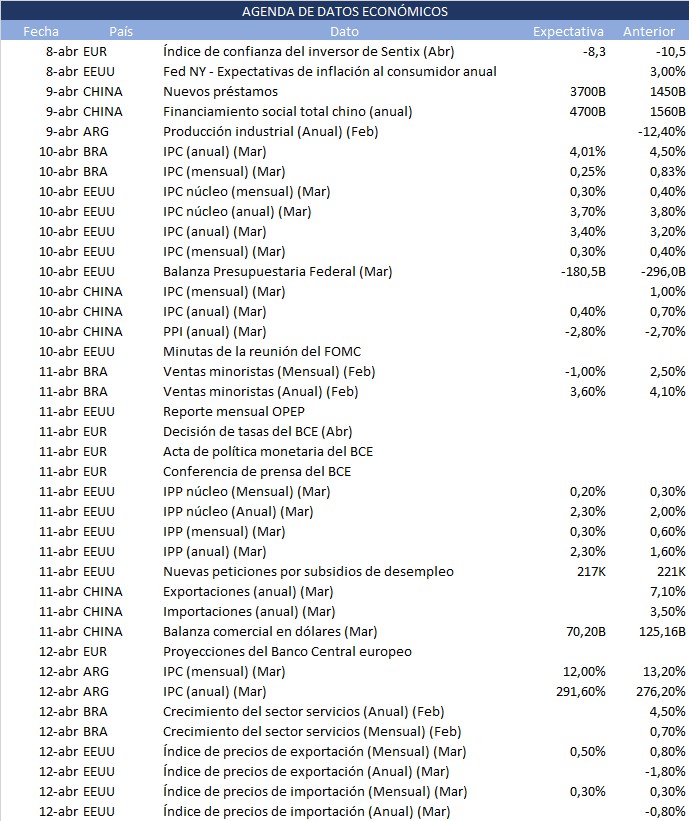

Inflación Eurozona

Se espera estabilidad de precios en la Eurozona, se proyecta que en abril la inflación interanual continuará siendo 2,40%, mientras que se estima para la inflación núcleo interanual una pequeña baja (del 2,90% al 2,60%). El IPC mensual en marzo fue del 0,80%, y el núcleo de 1,10%. Ello está en línea con las expectativas inflacionarias de los consumidores que se desacelera.

Por otro lado, se publicarán las cifras revisadas de abril para la actividad manufacturera en EuroZona. El índice HCBO de PMI manufacturero en marzo fue del 46,10 y se espera para abril 45.10.

Presentaciones de resultados 1Q24

Continúa el foco en los informes de las ‘7 Magníficas’ con la presentación esta semana de los resultados del primer trimestre del año de Amazon (AMZN) y Apple (AAPL). En general las empresas han mostrado buenos resultados, particularmente las grandes tecnológicas han hecho que los mercados cierren a la alza la semana pasada.

Además, otras 11 compañías del S&P 500 publicarán resultados corporativos, entre ellas ON Semiconductor, Paramount Global, NXP Semiconductors y Domino’s Pizza.