Esta semana (del 8/7 al 12/7) es fundamental para el mercado dado que las dos potencias principales darán a conocer su inflación de junio. A nivel local será una semana movida tanto en lo político como en lo económico; dado que conoceremos el dato de inflación y se firmará el Pacto de Mayo que quedó pendiente para el 9 de julio en Tucumán.

Esto es lo que hay que saber para arrancar la semana.

- Publicaciones de resultados del 2Q24

Tras el cierre del segundo trimestre de 2024, algunos bancos importantes dan inicio a la temporada de balances. Este viernes publicarán bancos muy importantes como el JP Morgan (NYSE:JPM), Wells Fargo (NYSE:WFC), Citigroup (NYSE:C) y Bank of New York Mellon (NYSE:BK).

Tras una semana muy positiva en los mercados financieros norteamericanos (también en Europa por el triunfo de los laboristas en Inglaterra, y a la espera de más impactos dada la derrota de la derecha en Francia, que todavía debe elegir al Primer Ministro y Macron comienza a recuperar imagen), la atención estará centrada en las presentaciones de resultados y el viernes será por ello un día fundamental.

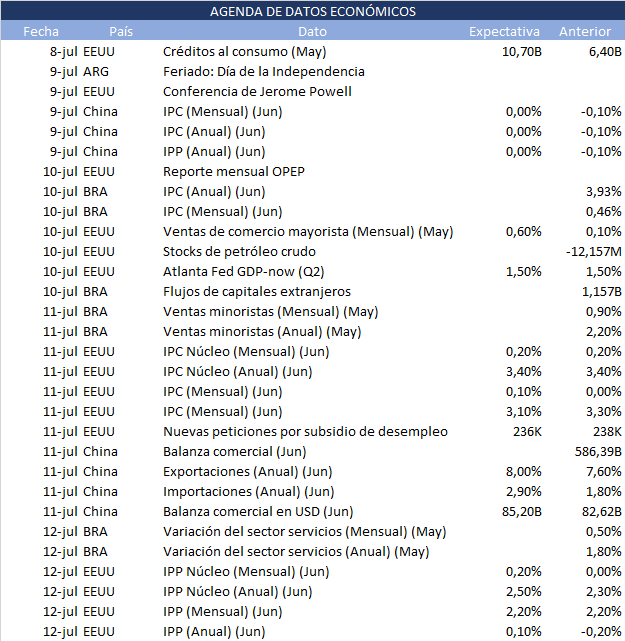

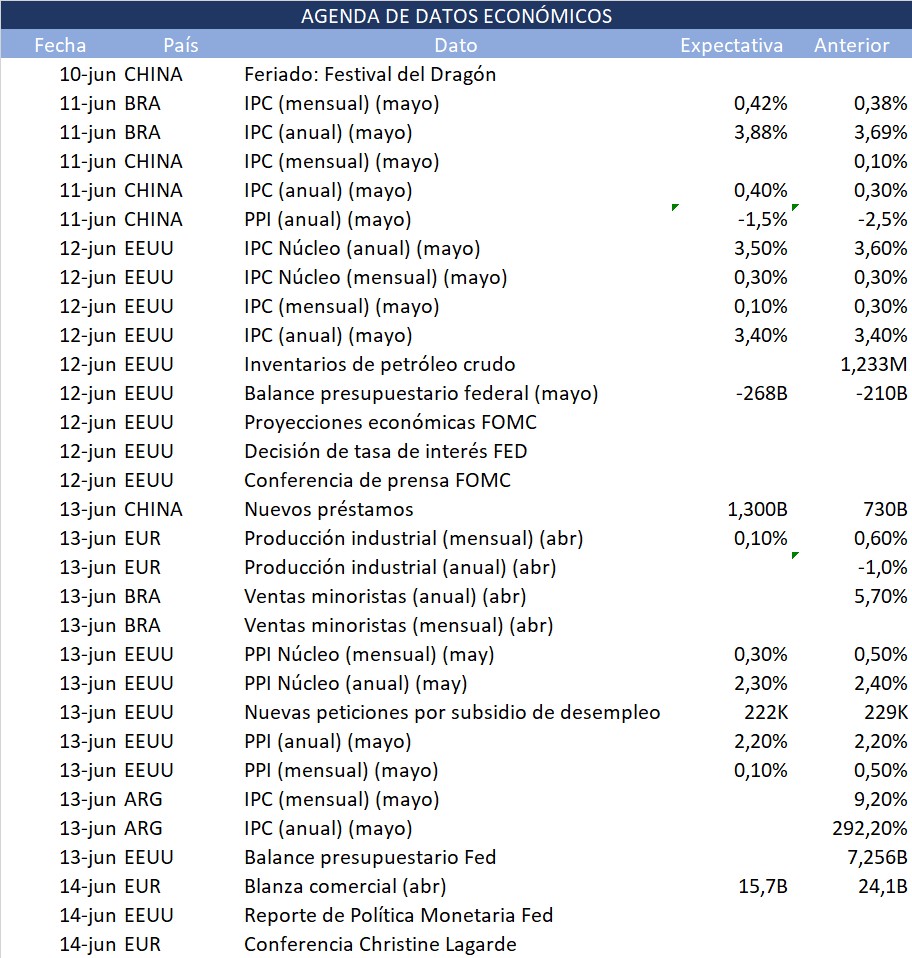

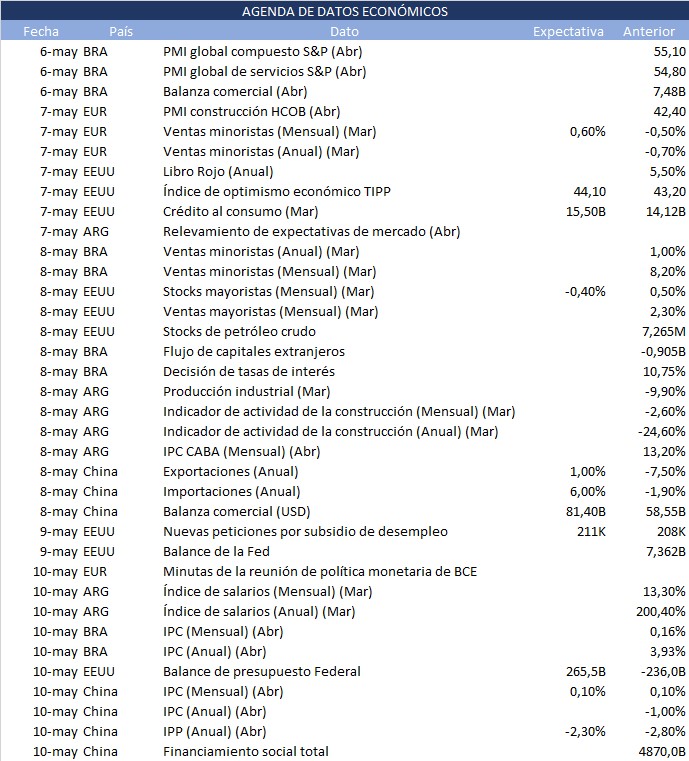

- Inflación en EEUU

Este jueves 11 de julio conoceremos el dato de inflación del IPC de Estados Unidos, y el viernes 12 el dato de variación del IPP. Acorde a las estimaciones privadas, el IPC núcleo se espera que aumente un 0,2% mensual (igual que en el mes de mayo). Por su parte, del IPC se espera una leve aceleración al 0,1% mensual).

Tras el cierre del segundo trimestre de 2Q24, empezamos a ver las primeras señales de enfriamiento de los mercados laborales, viendo los datos de desempleo y de nóminas no agrícolas del viernes pasado; luego de un semestre en el cual la actividad entraba en un soft-landing pero el empleo permaneció resistente.

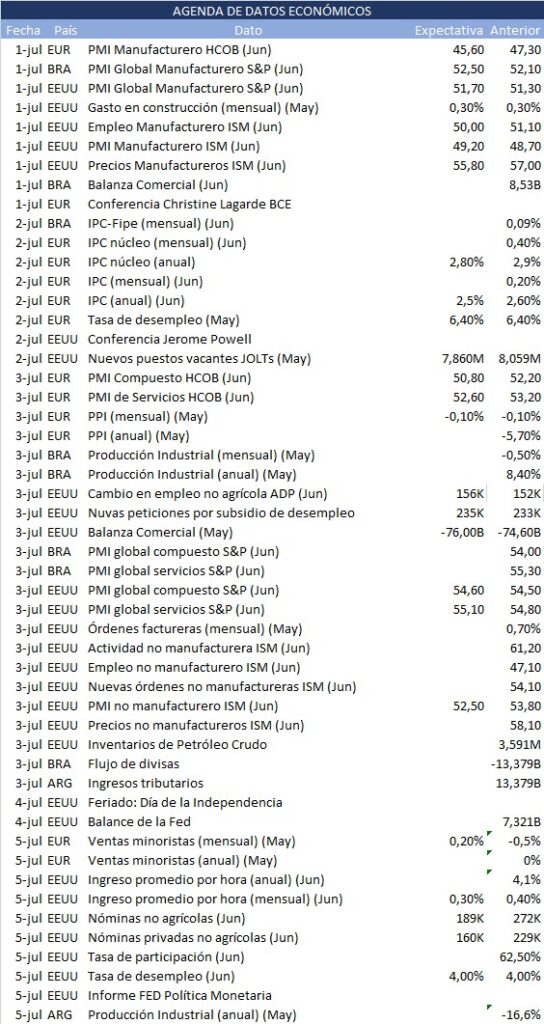

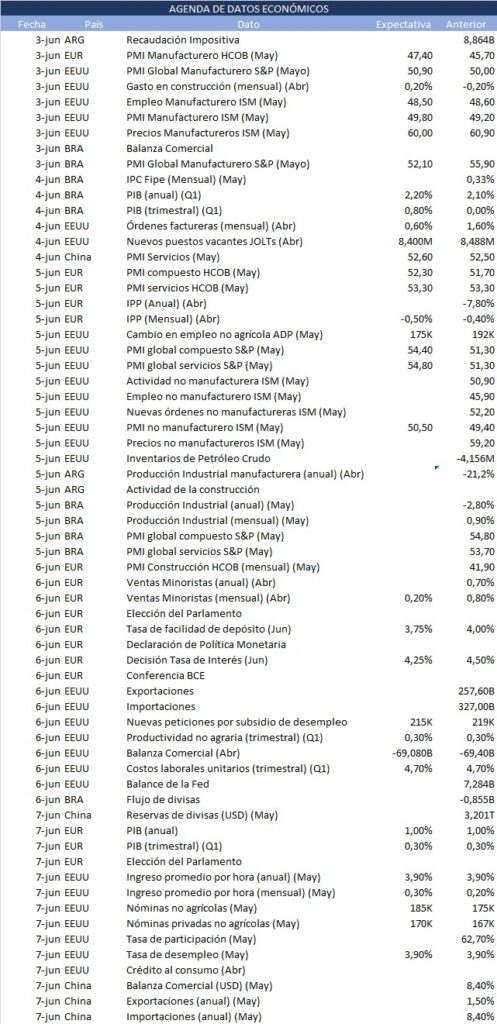

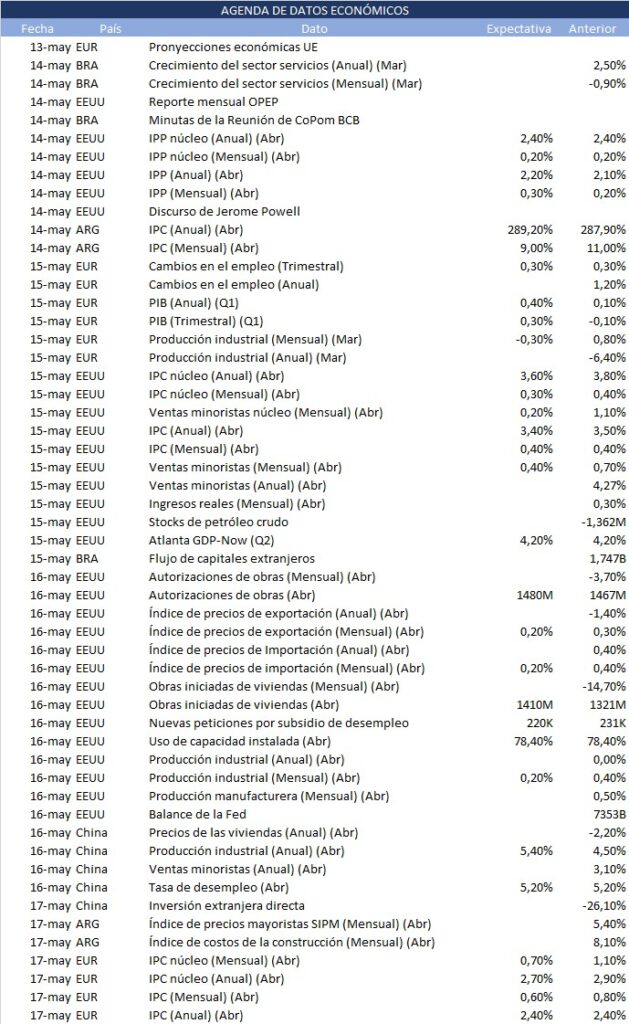

- Brasil: IPC y ventas minoristas

Este miércoles se publica el dato de inflación del principal socio comercial de nuestro país y mayor economía de América Latina. Brasil tiene como meta de inflación una tasa del 3% con intervalo de tolerancia +-1,5. Las dificultades fiscales y la inflexibilidad del gobierno en cuanto al recorte de gastos – en mayo se registró un déficit primario de 63.9 billones de reales – hacen difícil alcanzar el objetivo; sin embargo, en los últimos meses la tasa se ha mantenido dentro del rango de tolerancia. Para el mes de abril fue de 3,69%, reportando el mínimo nivel en todo lo que va del 2024, mientras que en mayo ha sufrido una aceleración, incrementando al 3,93%. La expectativa es que se mantenga alrededor del 3,90%.

Además, el jueves se publican las ventas minoristas anuales y mensuales correspondientes al mes de Mayo, que miden el cambio en el valor total de las ventas minoristas ajustadas por inflación, siendo el principal indicador del gasto de los consumidores que en definitiva representa la mayor parte de la actividad económica. En abril las ventas minoristas crecieron por debajo de las estimaciones, en una cifra de 0,9% respecto a marzo, por debajo del 1,3% que se esperaba. Para junio se expecta una leve mejora en el indicador.

- Se firma el Pacto de Mayo

Esta semana comenzó con la promulgación de la Ley Bases y el Paquete Fiscal cuya aprobación se logró en la Cámara de Diputados, y las expectativas están puestas en la reglamentación de las mismas. El principal desafío que se le presenta al Gobierno Nacional es la posibilidad de que el artículo de impuesto a las ganancias no sea judicializado y que pueda obtener un fallo favorable contra las impugnaciones que están buscando desde los sindicatos.

A su vez, mañana martes 9 de julio es feriado por el día de la Independencia; pero Milei ya ha convocado a Tucumán a diferentes gobernadores y líderes políticos de los distintos frentes con el fin de firmar el Pacto de Mayo (que estaba previsto para el 25 de mayo si conseguía la aprobación de la ley).

- Inflación en Argentina

Este viernes, el INDEC publica la inflación del IPC del mes de junio. Según las estimaciones privadas recopiladas por el BCRA en el informe mensual del REM, el índice de inflación del IPC General subirá al 5,2%; considerando que en el mes de junio hubo algunos aumentos en tarifas. Para aislar este efecto podemos analizar las estimaciones de REM para el IPC Núcleo (elimina los regulados y los precios con componentes estacionales) que se estima que se mantenga en 3,7% (igual al mes de mayo).

El principal problema al que están atentos los mercados es a la falta de información que brindaron Luis Caputo y Santiago Bausili previo a la semana pasada, donde no hubo certezas de un levantamiento del cepo cambiario; sino que en vez de fechas establecieron parámetros y condiciones para que sea levantado. El problema radica en que según las estimaciones del REM, es difícil esperar su eliminación sin devaluación, dado que se registraron ventas netas de reservas y no se espera que la inflación mensual perfore el piso de 4%; por lo que no convergerá al 2% de crawling peg y el tipo de cambio se mantendría atrasado si no se aceleran las devaluaciones mensuales.