Se viene una semana movida para los mercados (del 3/2 al 7/2), luego del anuncio proteccionista de Trump de este fin de semana (10% de arancel a los productos chinos y 25% a los productos mexicanos y canadienses) sobre el cual después cedió anunciando que postergaron esos aranceles sobre México para febrero; y también con la publicación de los datos más importantes del mercado laboral del mes de enero. La semana pasada estuvo repleta de eventos importantes para los mercados: la Inteligencia Artificial china DeepSeek generó un fuerte revés para las empresas tecnológicas (Nvidia cayó más del 15% y Microsoft más del 6%), y también presentaron resultados empresas como Tesla, Microsoft, Apple y Meta Platforms, entre otras.

Esto es lo que hay que saber para arrancar la semana.

1. Datos laborales de EEUU

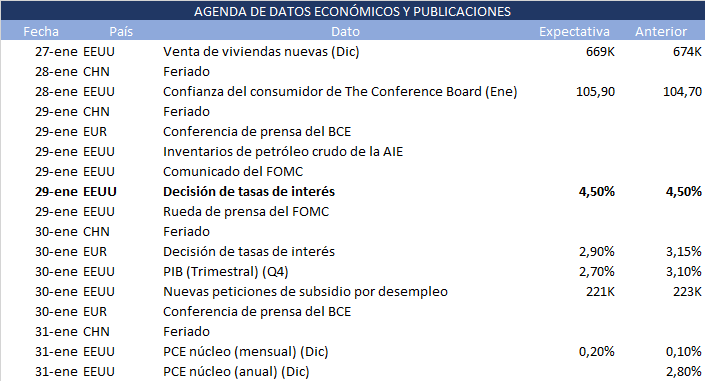

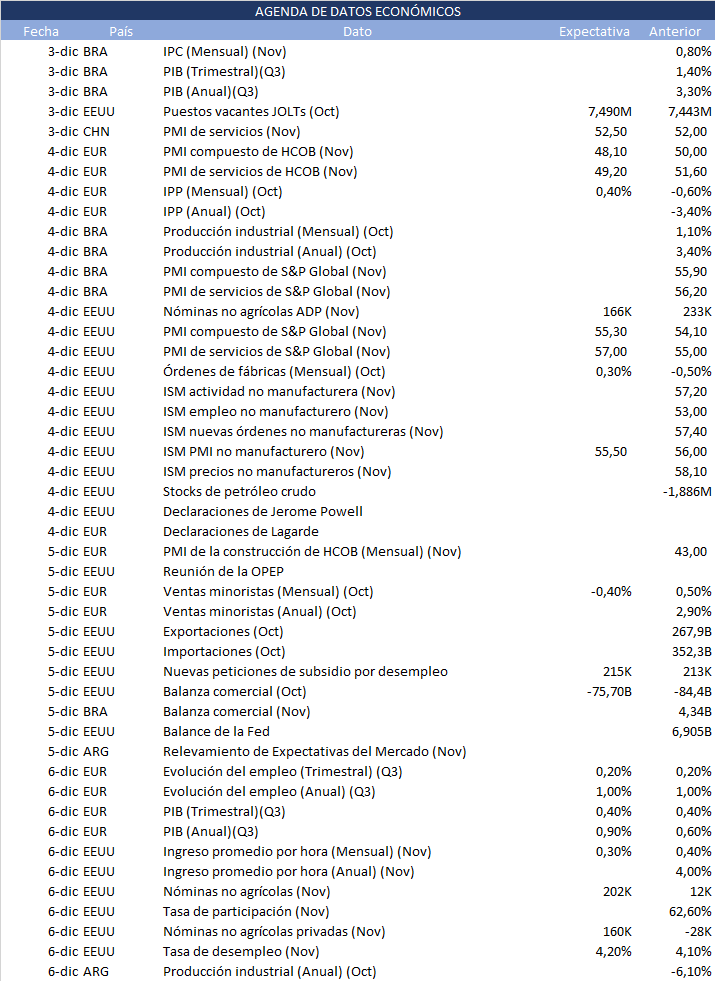

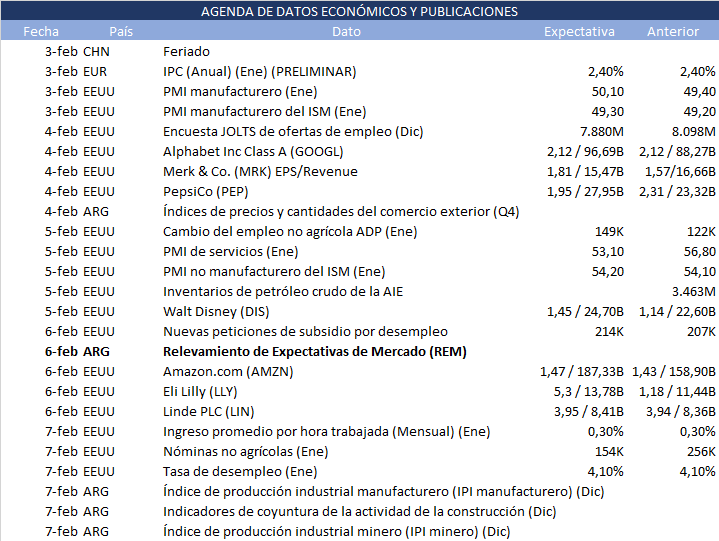

El viernes 7 de febrero, el Bureau of Labour Statistics (BLS) publica los datos de mercado laboral del mes de enero. Según las estimaciones, las nóminas no agrícolas del mes serán de 154.000, una desaceleración respecto de las 256.000 de diciembre. También se estima que el desempleo se mantendrá en 4,1%.

La semana pasada la Reserva Federal resolvió mantener las tasa de fed funds en 4,25%-4,50%, luego de haberlas recortado de manera consecutiva las tres últimas reuniones (un recorte de 50 bps en septiembre, y dos de 25 en noviembre y diciembre, este último acompañado con un dot plot mucho más hawkish anunciando una desaceleración de recortes para este 2025). Es importante destacar que la notable solidez del mercado laboral plasmada en los datos de diciembre fue un argumento importante de la decisión tomada, en simultáneo con la rigidez de la inflación para converger al target. De acuerdo con el mercado de futuros de los fed funds, el primer y único recorte del año sería en mayo (primer mes en que es más probable que la tasa quede en 4,00%-4,25%). Queda a esperar si el próximo dot plot se alinea a las expectativas de mercado o viceversa (ya que en el último se bajó a dos recortes en 2025 en vez de uno solo).

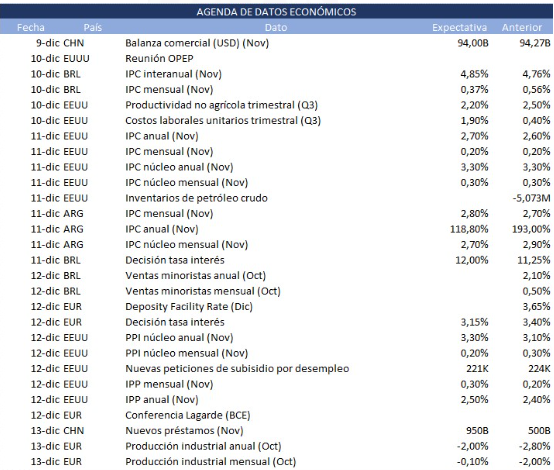

2. Reunión de la OPEP

El martes 3 de febrero se celebrará la primera reunión de la OPEP de 2025, en la cual se tratará cuánto petróleo se producirá. Estas últimas semanas vienen siendo muy volátiles para el petróleo, cuyo precio ha tenido vaivenes asociados a las tensiones geopolíticas y también a las expectativas respecto del triunfo electoral de Donald Trump, quien tiene un importante interés en eliminar las restricciones a la producción en territorio norteamericano (al igual que con el gas natural) y además logró avances en busca de la paz y la eliminación de los conflictos entre Israel y Hezbollah; que a su vez presionó a la baja en el precio. La volatilidad y los saltos en el mismo aumentan el costo de vida para las familias estadounidenses, por lo cual la intención de Trump es que su oferta crezca en territorio estadounidense. El mandatario solicitó públicamente a la OPEP, cuya oferta constituye aproximadamente el 40% de la producción mundial, incrementar la producción y reducir el precio del crudo.

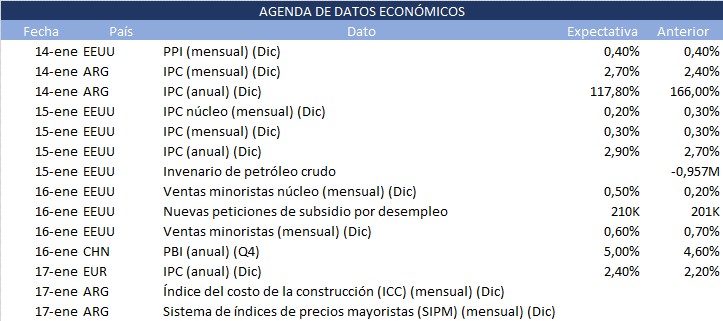

3. Datos preliminares de inflación de Europa

Hoy lunes se publicaron los datos preliminares de la inflación del IPC General y Core de la Eurozona de enero. Estos constituyen una estimación para los datos definitivos revisados que salen a mediados de este mes. El dato preliminar del IPC Core de enero dio un 2,7% (coincide con el dato oficial de diciembre, cuando las expectativas eran de una desaceleración al 2,6%) y una deflación mensual del 1%. En términos mensuales, el IPC General cayó un 0,5% mensual tras subir un 0,4% en diciembre, y una aceleración al 2,5% interanual, superior al 2,4% estimado (habiendo sido también 2,4% interanual la inflación de diciembre).

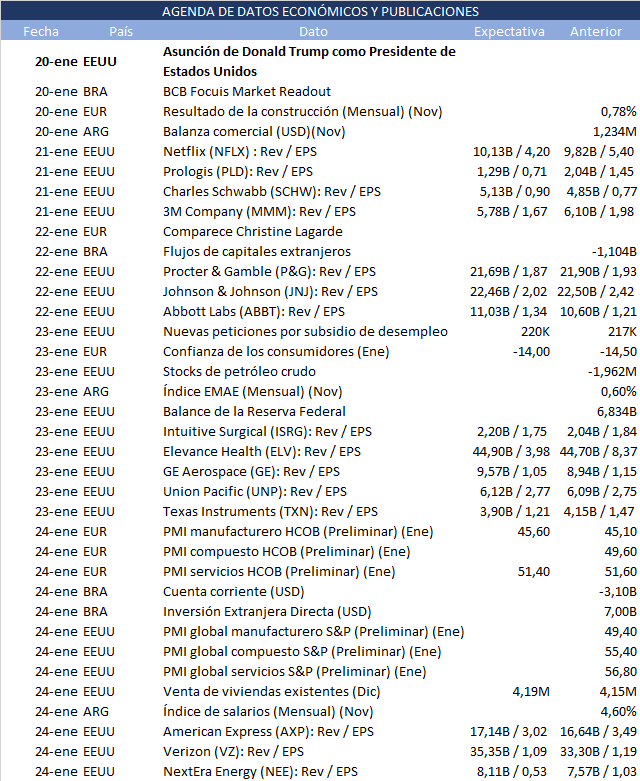

4. Presentaciones de resultados 4Q24

Se viene otra semana trascendental en el calendario de presentaciones de resultados de las empresas del S&P 500, aunque quizá no tanto como la anterior. Dos de las 7 Magníficas presentarán esta semana: el martes Alphabet Inc. (GOOGL) presenta en el after-market, al igual que Amazon (AMZN) el jueves. La semana pasada fue complicada para algunas de las Magníficas: Nvidia cayó el 15,79% y Microsoft el 6,47%, tras la aparición de la inteligencia artificial DeepSeek. Tesla, si bien no es de las más perjudicadas por esa IA, cayó también, pero mucho menos (-0,73%) y asociado a presentar resultados débiles (tras fallar tanto en el EPS como en el revenue).

Otras empresas importantes de diversos sectores también darán a conocer sus balances: Merck & Co (MRK) del sector Health Care y PepsiCo (PEP) de Consumer Staples lo harán el martes en el pre market, Disney (DIS) de Communication Services lo hará el miércoles en pre market y Eli Lilly (LLY) también de Health Care lo hará el jueves al igual que la empresa líder del sector Materials, Linde PLC (LIN).

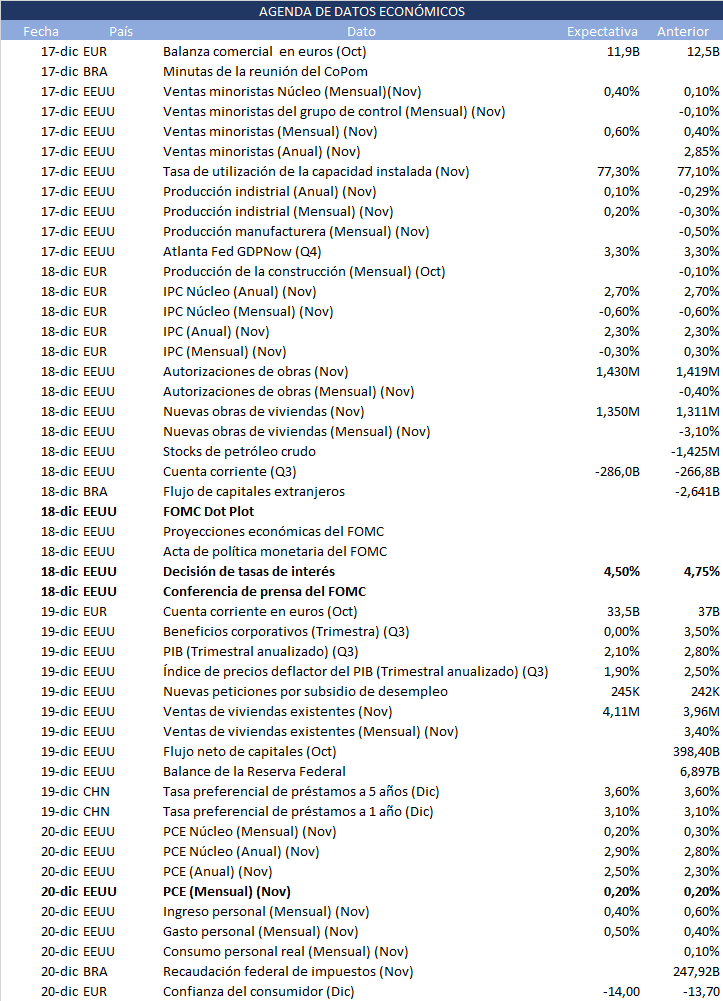

5. Argentina: crawling peg y REM

A partir de esta semana empieza a correr el crawling peg al 1% que se anunció posterior al dato de inflación de diciembre con el fin de orientar la política económica al objetivo de que continúe bajando la inflación. A su vez, el Banco Central también envió el comunicado de una nueva baja de tasas: la semana pasada tanto la tasa de LEFIs como la de pases activos se recortaron en 300 bps.

A su vez, se publicará esta semana el Relevamiento de Expectativas de Mercado (REM), en el cual el Banco Central releva y resume las estimaciones de las consultoras privadas para las principales variables macroeconómicas del país. De acuerdo al REM de diciembre, la inflación mensual del IPC General de enero (tomando la mediana general) será del 2,5% mensual y la del Top 10 promedio (el ranking generado a partir de la cercanía de las estimaciones publicadas en las ediciones anteriores con los datos definitivos de las variables macro) será del 2,3%. A pesar de haberse corregido a la baja respecto de las estimaciones del REM de noviembre, ambas siguen aún por encima de la inflación break-even (la tasa de inflación que estima el mercado, tomando en cuenta que es aquella tasa de inflación del IPC para la cual es indiferente la inversión en bonos CER y Lecaps a una misma fecha de vencimiento), que cerró la semana pasada en 1,86%. Según el REM, la inflación del IPC Núcleo será del 2,5% para enero según la mediana general, y del 2,4% para el promedio del top 10. Ambas se ajustaron a la baja respecto del REM de noviembre (del 2,5% y el 2,9% respectivamente).